°°°°»ę«ÚŤFĶV ĮÉrłŮ◊‘7‘¬15»’“äŪĒŌ¬Ľ¨£¨∆’ Ō÷łĒĶ(sh®ī)ŹńģĒ(d®°ng)»’◊ÓłŖ222.3√ņ‘™/áćĶÝ÷Ń8‘¬19»’Ķń130√ņ‘™/áć£¨∂Ő∂Ő1āÄ‘¬ņŘ”č(j®¨)ĶÝ∑ýľs41%°£Žm»ĽĶÝ∑ý›^īů£¨ĶęŌŗĪ»2020ńÍ4‘¬Ķń80√ņ‘™/áć£¨īň›ÜŤFĶV ĮŇ£ –∆ūŁc(di®£n)“ņ»Ľ›^Ŗh(yu®£n)°£ģĒ(d®°ng)«į»ę«ÚĹõ(j®©ng)Ěķ(j®¨)ŹńŹÕ(f®ī)ŐKřD(zhu®£n)ěťúĢ√õ£¨÷–áÝÕ∆ŖM(j®¨n)Őľ÷–ļÕ’Ģ≤Ŗ£¨šďŹSŌřģa(ch®£n)£¨»ę«ÚŤFĶV ĮĻ©–ŤłŮĺ÷ĆĘįl(f®°)…ķ‘űė”Ķń◊ÉĽĮ£Ņ

°°°°»ę«ÚŤFĶV ĮĻ©–ŤŕÖŌÚŖÖŽHĆíň…

°°°°Źń2020ńÍť_ÜĘĶńŤFĶV ĮÉrłŮŇ£ –£¨÷ų“™‘ī”ŕ–¬Ļŕ∑ő—◊“Ŗ«ťļů£¨»ę«ÚōõéŇ’Ģ≤ŖĆíň…éßĀŪĶń»ę«ÚĹõ(j®©ng)Ěķ(j®¨)ŹÕ(f®ī)ŐK°£∂Ý»ę«Ú÷ų“™Ĺõ(j®©ng)Ěķ(j®¨)ůwPMI“äŪĒŌ¬Ľ¨£¨“‚ő∂÷Ý»ę«ÚĹõ(j®©ng)Ěķ(j®¨)“—Ĺõ(j®©ng)ŹńŹÕ(f®ī)ŐKřD(zhu®£n)ěťúĢ√õ°£Źńī÷šďģa(ch®£n)ŃŅĀŪŃňĹ‚ŤFĶV Į–Ť«ů£¨Ņ…“‘įl(f®°)¨F(xi®§n)£¨5‘¬»ę«Úī÷šďģa(ch®£n)ŃŅ“—Ĺõ(j®©ng)“äŪĒŌ¬Ľ¨£¨◊Ó÷ų“™Ķń‘≠“Ú «ģa(ch®£n)ŃŅ’ľĪ»◊ÓīůĶń÷–áÝšďŹSŌřģa(ch®£n)°£≥ż÷–áÝÕ‚£¨7‘¬ļ£Õ‚áÝľ“ī÷šďģa(ch®£n)ŃŅÕ¨Ī»‘Ųľ”19%£¨‘ŕ»ę«ÚĹõ(j®©ng)Ěķ(j®¨)‘ŲňŔ“äŪĒ?sh®ī)ńĪ≥ĺįŌ¬£¨ļů∆ŕļ£Õ‚šďŹS‘Ųģa(ch®£n)Ćß(d®£o)÷¬ĶńŤFĶV–Ť«ů‘ŲŃŅ”–Ōř£¨≤Ę«““≤≤Ľń‹Ķ÷ŌŻ÷–áÝšďŹSŌřģa(ch®£n)éßĀŪĶńŤFĶV Į–Ť«ůúpŃŅ°£

°°°°Źń»ę«ÚŤFĶV Į≥ŲŅŕĹY(ji®¶)ėč(g®įu)Ņī£¨įńīůņŻĀÜļÕįÕőųěť≥ŲŅŕīůáÝ£¨∆šīő≥ŲŅŕ›^∂ŗĶń «ńŌ∑«°Ęľ”ń√īů£¨ěűŅňŐm°Ę”°∂»Ķ»áÝľ“°£Ć¶”ŕ÷–áÝĀŪ’f£¨ĹŮńÍŖM(j®¨n)ŅŕĀŪ‘ī◊ÓīůĶń «įńīůņŻĀÜ°ĘįÕőų£¨∆šīő «ńŌ∑«°Ę”°∂»Ķ»áÝ°£ŽS÷ÝöW√ņšďŹSĶńŹÕ(f®ī)ģa(ch®£n)£¨2021ńÍ£¨ľ”ń√īůļÕ»ūĶšĶ»∑«÷ųŃųĶV…Ĺƶ÷–áÝĶń≥ŲŅŕŃŅ√ųÔ@úp…Ŕ°£

°°°°ŹńŖ^»•10ńÍ»ę«ÚŤFĶV Įģa(ch®£n)šNĪ»Ņī£¨2013®D2016ńÍ «Ļ©Ď™(y®©ng)Ćíň…÷‹∆ŕ£¨2017®D2020ńÍ «Ļ©–Ť ’ĺo÷‹∆ŕ£¨ŅľĎ]ĶĹ÷–áÝ–Ť«ůŌ¬Ľ¨£¨ÓA(y®ī)”č(j®¨)Źń2021ńÍ∆ūĆĘ÷ō–¬ŖM(j®¨n)»ŽĻ©–ŤĆíň…÷‹∆ŕ°£2020ńÍ£¨»ę«ÚŤFĶVģa(ch®£n)ŃŅ22.21É|áć£¨ŌŻļńŃŅěť21.12É|áć£¨ŌŻļńģa(ch®£n)ŃŅĪ»ěť0.95°£ ņĹÁšďÖf(xi®¶)ÓA(y®ī)Ļņ2021ńÍ»ę«ÚŤFĶVģa(ch®£n)ŃŅ‘Ųľ”1.29É|áć÷Ń23.46É|áć£¨Õ¨ērŅľĎ]ĶĹ÷–áÝ»ęńÍī÷šďģa(ch®£n)ŃŅ≤Ľ‘ŲťL£¨ÓA(y®ī)”č(j®¨)»ęńÍ»ę«ÚŤFĶVŌŻļńŃŅěť22É|áć£¨ŌŻļńģa(ch®£n)ŃŅĪ»ěť0.94£¨Õ¨Ī»Ō¬ĹĶ0.1āÄįŔ∑÷Łc(di®£n)£¨»ę«ÚĻ©–Ť«ťõrĆĘŖÖŽHŕÖĆíň…°£

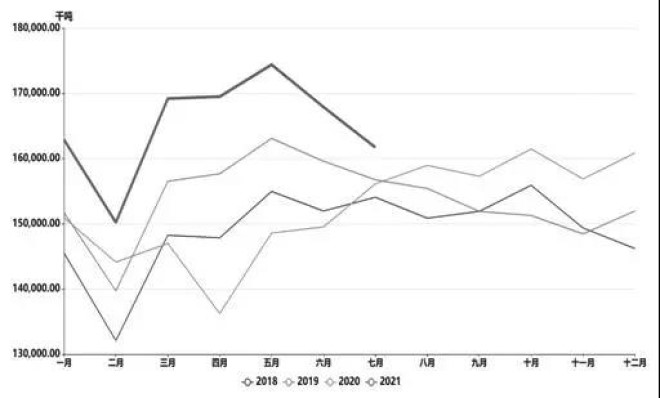

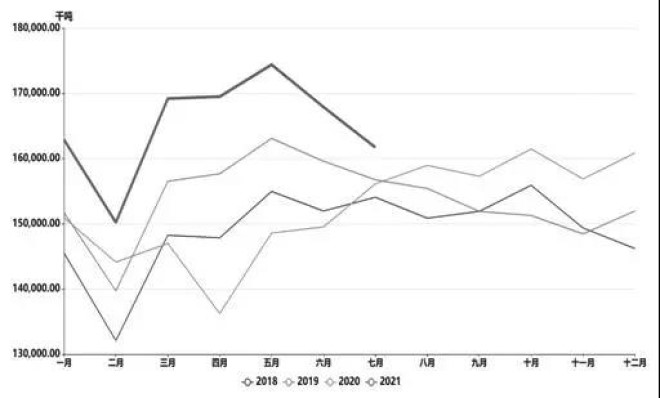

ĪŪěť2021ńÍ»ę«ÚŤFĶV Įģa(ch®£n)ŃŅļÕŌŻŔM(f®®i)ŃŅÓA(y®ī)úy£®ÜőőĽ£ļÉ|áć£©

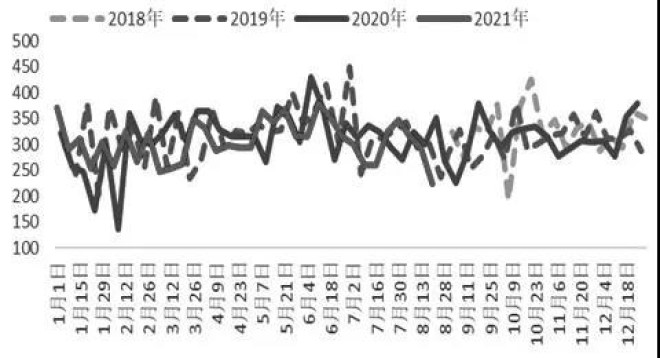

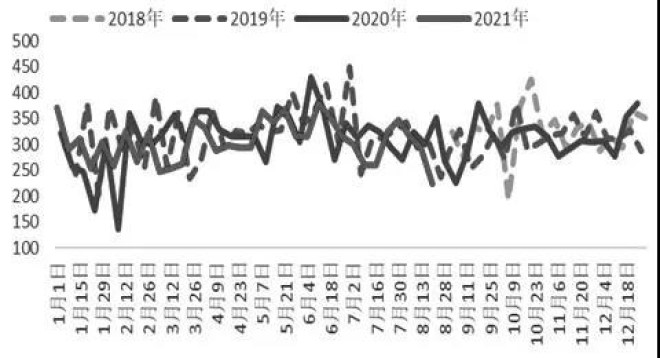

ąDěť»ę«Úī÷šďģa(ch®£n)ŃŅ◊ÉĽĮ

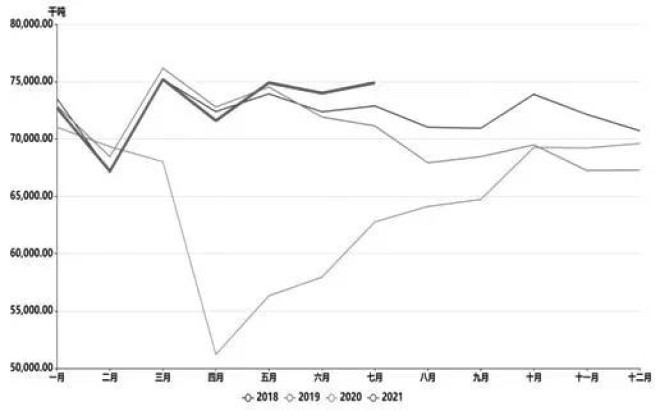

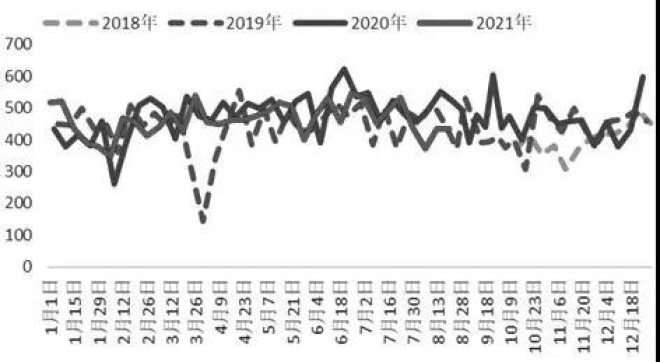

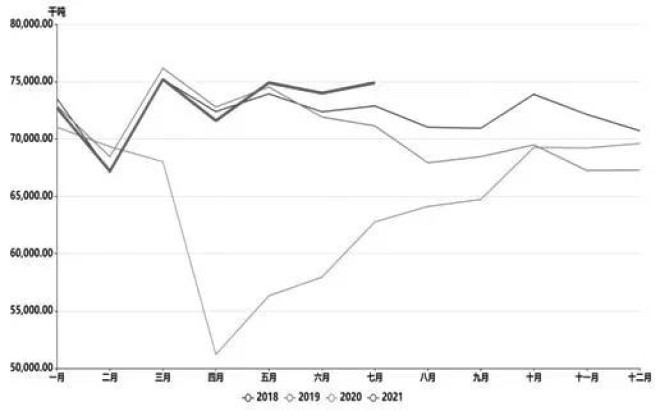

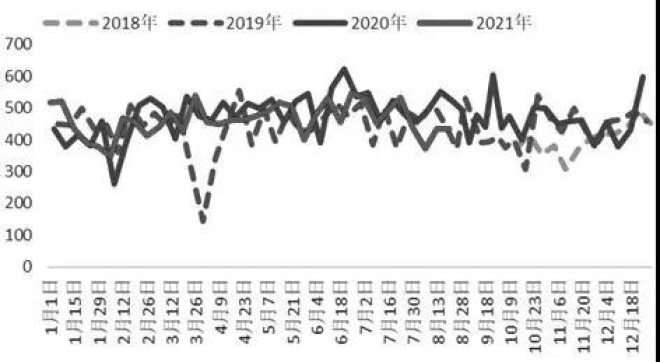

ąDěťļ£Õ‚ī÷šďģa(ch®£n)ŃŅ◊ÉĽĮ

°°°°÷–áÝšďŹSúpģa(ch®£n)”įŪĎŤFĶV Į–Ť«ů

°°°°7‘¬£¨÷–áÝšďŹSť_ ľąŐ(zh®™)––Ōřģa(ch®£n)£¨ÕÍ≥…»ęńÍī÷šďģa(ch®£n)ŃŅ≤Ľ‘ŲťLńŅėň(bi®°o)°£Źń≠h(hu®Ęn)Ī»Ĺ«∂»Ņī£¨…ŌįŽńÍ»ęáÝī÷šďģa(ch®£n)ŃŅÕ¨Ī»‘ŲťL6432»fáć£¨»ÁĻŻ“™Ćć(sh®™)¨F(xi®§n)»ęńÍī÷šďģa(ch®£n)ŃŅ≤Ľ‘ŲťLńŅėň(bi®°o)£¨Ō¬įŽńÍī÷šďģa(ch®£n)ŃŅĆĘ≠h(hu®Ęn)Ī»Ō¬ĹĶ11%£¨Õ¨Ī»Ō¬ĹĶ9%°£÷–áÝšďŹSŅ…Õ®Ŗ^úp…ŔŹUšďļÕŤFĶV Į”√ŃŅĀŪŖ_(d®Ę)ĶĹúpģa(ch®£n)ńŅĶń°£»’ĺýŤFňģģa(ch®£n)ŃŅĹĶ∑ýƶϙ(y®©ng)Ķń «ŤFĶV ĮúpŃŅ°£8‘¬Ķ◊»’ĺýŤFňģģa(ch®£n)ŃŅ227»fáć£¨Ī»…ŌįŽńÍ∆Ĺĺýňģ∆ĹŌ¬ĹĶŃň5.7%°£ģĒ(d®°ng)«įšďŹSŖM(j®¨n)ŅŕŤFĶV Į»’ļń277»fáć£¨Ī»…ŌįŽńÍ∆Ĺĺýňģ∆ĹŌ¬ĹĶŃň7%°£ŖM(j®¨n)ŅŕĶV»’ļńňģ∆ĹĹĶ∑ýīů”ŕŤFňģĹĶ∑ý£¨’f√ųšďŹS‘Ųľ”ŃňáÝģa(ch®£n)ĶVĶń”√ŃŅ°£ŹńĹy(t®Įng)”č(j®¨)ĒĶ(sh®ī)ďĢ(j®ī)Ņī£¨7‘¬…ķŤFģa(ch®£n)ŃŅ≠h(hu®Ęn)Ī»Ō¬ĹĶ3.9%£ĽÕ¨ēr…ķŤFŇcī÷šďģa(ch®£n)ŃŅĪ»÷ĶŌ¬ĹĶŃň3āÄįŔ∑÷Łc(di®£n)£¨’f√ų7‘¬ŤFĶV ĮļÕŹUšď”√ŃŅ∑÷ĄeŌ¬ĹĶŃň4%ļÕ3%°£

°°°°ĹY(ji®¶)ļŌ8‘¬Ķ◊»’ĺýŤFňģģa(ch®£n)ŃŅĪ»…ŌįŽńÍŌ¬ĹĶ5.7%ĀŪŅī£¨’Żůw…ŌšďŹSƶŤFĶV ĮĶńúpŃŅīů”ŕŹUšď£¨šďŹSģĒ(d®°ng)«įŌřģa(ch®£n)Ćß(d®£o)÷¬ģa(ch®£n)ŃŅĹĶ∑ýīůłŇ‘ŕ9%Ķńňģ∆Ĺ£¨Ōŗƶ”ŕŌ¬įŽńÍ≠h(hu®Ęn)Ī»11%ĶńĹĶ∑ý£¨ļů∆ŕšďŹSŌřģa(ch®£n)Ī»ņżŖÖŽH‘ŲŃŅ≤Ľīů£¨ĶęƶŖM(j®¨n)ŅŕŤFĶV Į–Ť«ůúpŃŅ «ņŘ”č(j®¨)‘Ųľ”Ķń°£áÝÉ»(n®®i)šďŹSŖM(j®¨n)ŅŕŤFĶV Į”√ŃŅ’ľĪ»‘ŕ77%£¨įī’’ŤFĶV ĮļÕŹUšďúpŃŅ’ľĪ»∑÷ěťĪ£ ō°Ę÷––‘ļÕľ§ŖM(j®¨n)»ż∑Núpģa(ch®£n)«ťõr£¨ŖM(j®¨n)ŅŕŤFĶV ĮŌ¬įŽńÍĆĘ≠h(hu®Ęn)Ī»∑÷Ąeúp…Ŕ2190»fáć°Ę2993»fáćļÕ3790»fáć°£ŅľĎ]ĶĹ7®D8‘¬ŖM(j®¨n)ŅŕŤFĶV Į»’ļń“—Ĺõ(j®©ng)Ō¬ĹĶŃň1080»fáćňģ∆Ĺ£¨9®D12‘¬≠h(hu®Ęn)Ī»ŖÄ”–1913»fáćĶńúpŃŅ°£

°°°°ļ£Õ‚šďŹS‘Ųģa(ch®£n)ƶ–Ť«ůņ≠Ą”≤Ľīů

°°°°7‘¬£¨»ę«Úī÷šďģa(ch®£n)ŃŅ16790»fáć£¨≠h(hu®Ęn)Ī»Ō¬Ľ¨620»fáć£¨∆š÷–÷–áÝ8680»fáć£¨≠h(hu®Ęn)Ī»Ō¬ĹĶ710»fáć£Ľļ£Õ‚ģa(ch®£n)ŃŅ7490»fáć£¨≠h(hu®Ęn)Ī»‘ŲťL90»fáć°£ļů∆ŕ÷–áÝšďŹS ‹Ōřģa(ch®£n)ČļѶ”įŪĎ£¨ģa(ch®£n)ŃŅ‘Ų∑ý”–Ōř£¨ÓA(y®ī)”č(j®¨)ŤFĶV Į–Ť«ů≠h(hu®Ęn)Ī»Ō¬ĹĶ1900»fáć°£∂Ýļ£Õ‚šďŹSĽýĪĺŹÕ(f®ī)ģa(ch®£n)£¨ŹńĹY(ji®¶)ėč(g®įu)ŅīÕŃ∂ķ∆šļÕ™ö(d®≤)¬ď(li®Ęn)ůwáÝľ“‘Ųģa(ch®£n)√ųÔ@£¨∂ÝöW√ň°Ę»’ĪĺŖÄ”–őĘ∑ýŹÕ(f®ī)ģa(ch®£n)Ņ’ťg°£ŅľĎ]ĶĹļ£Õ‚ŹUšďüíŤF’ľĪ»łŖ£¨ļ£Õ‚‘Ųģa(ch®£n)ƶŤFĶV Į–Ť«ů‘ŲŃŅ”įŪĎ–°£¨»ę«ÚŤFĶV Į–Ť«ůĆĘŽS÷Ý÷–áÝšďŹSúpģa(ch®£n)∂ÝŌ¬Ľ¨°£

°°°°ŹńĹY(ji®¶)ėč(g®įu)–‘Ĺ«∂»Ņī£¨“Ľį„šďŹSņŻĚôļ√ĶńērļÚ£¨≥Ų”ŕņŻĚô◊ÓīůĽĮŅľĎ]£¨šďŹSēĢ∆ęŌÚ”ŕłŖ∆∑ĶV£¨‘Ųľ”ÜőőĽģa(ch®£n)ŃŅ°£ĶęŖ@“ĽŖČ›č‘ŕúpģa(ch®£n)Ī≥ĺįŌ¬≤Ę≤ĽēĢ÷ō—›°£…ŌįŽńÍ£¨šďŹSáćšďņŻĚôłŖŖ_(d®Ę)…Ō«ß‘™£¨Ņ®∑ŘŇcPB∑ŘÉr≤ÓĒU(ku®į)īů÷Ń350‘™/áć£¨PB∑ŘŇc≥¨Őō∑ŘĒU(ku®į)īů÷Ń450‘™/áć°£ŽS÷ÝšďŹSŌřģa(ch®£n)£¨šďŹSłŁÉAŌÚ”ŕ–‘ÉrĪ»łŁłŖĶń÷–ĶÕ∆∑£¨ĹŁ∆ŕłŖ∆∑ĶVĶń“ÁÉr√ųÔ@Ō¬ĹĶ£¨÷–ĶÕ∆∑Ér≤Ó ’ĒŅ°£

°°°°–Ť«ůŌ¬ĹĶÕ∆…żłŘŅŕŤFĶV Įéžīś

°°°°1®D7‘¬£¨÷–áÝŤFĶV ĮŖM(j®¨n)ŅŕŃŅ6.5É|áć£¨Õ¨Ī»Ō¬ĹĶ1.5%£¨∆š÷–įńīůņŻĀÜ°ĘįÕőųŖM(j®¨n)ŅŕŃŅŌ¬ĹĶ1.7%£¨ěť937»fáć£Ľ∑«÷ųŃųįl(f®°)ōõŃŅŌ¬ĹĶ0.4%£¨ěť53»fáć°£

°°°°ĽōÓô…ŌįŽńÍ£¨÷–áÝŹńįńīůņŻĀÜŖM(j®¨n)ŅŕŃŅÕ¨Ī»Ō¬ĹĶ£¨∂ÝŹńįÕőųŖM(j®¨n)ŅŕŃŅÕ¨Ī»‘Ųľ”√ųÔ@°£įÕőų‘ŲŃŅõ_Ķ÷Ńň≤Ņ∑÷įńīůņŻĀÜĶńúpŃŅ°£

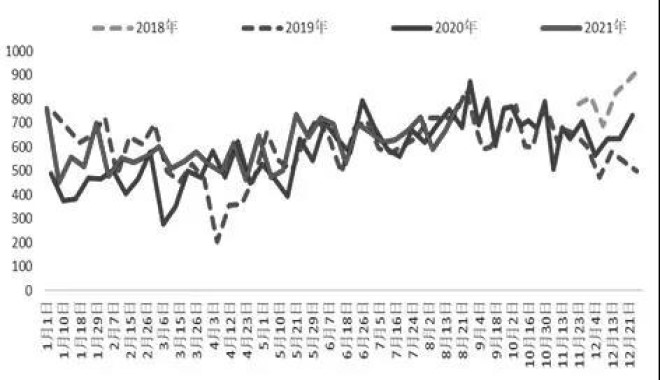

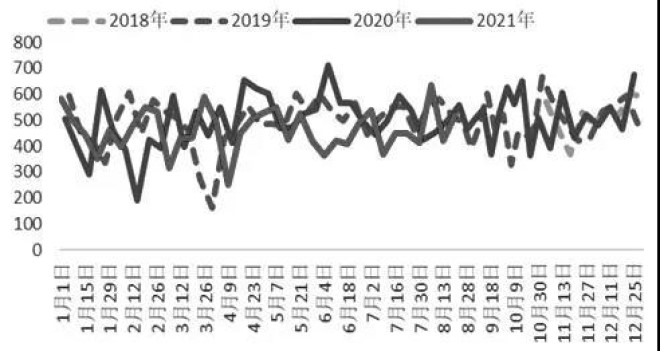

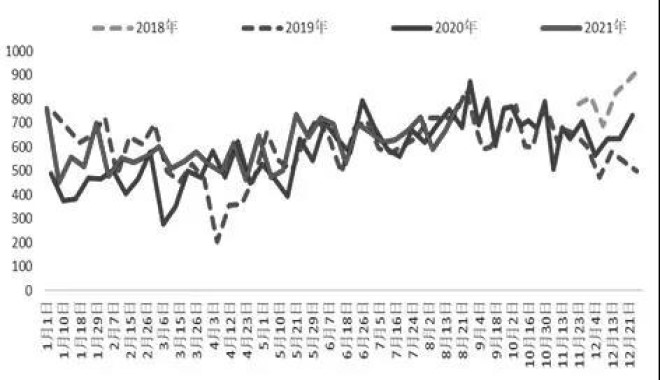

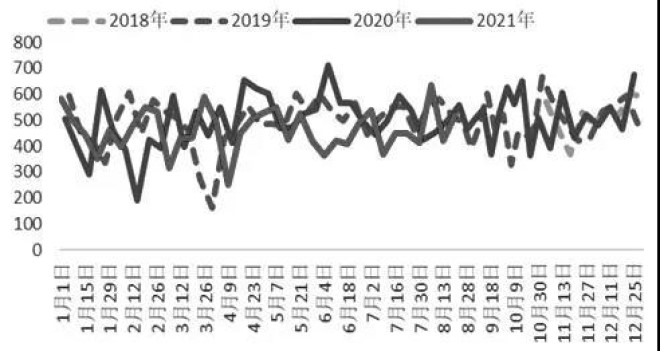

ąDěťįÕőųįl(f®°)ōõŃŅ£®ÜőőĽ£ļ»fáć£©

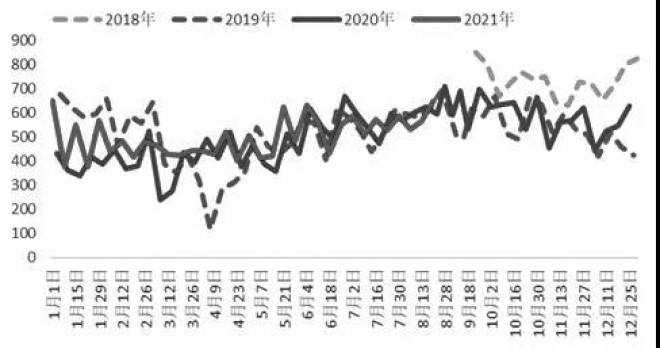

ąDěťįńīůņŻĀÜįl(f®°)÷–áÝįl(f®°)ōõŃŅ£®ÜőőĽ£ļ»fáć£©

°°°°“Ľį„Ō¬įŽńÍ÷ųŃųĶV…ĹĶńįl(f®°)ōõŃŅ≠h(hu®Ęn)Ī»…ŌįŽńÍĆĘ”–ňý‘Ųľ”£¨ÓA(y®ī)”č(j®¨)įńīůņŻĀÜ°ĘįÕőųŌ¬įŽńÍįl(f®°)ōõŃŅ≠h(hu®Ęn)Ī»‘Ųľ”1720»fáć£®3.8%£©°£

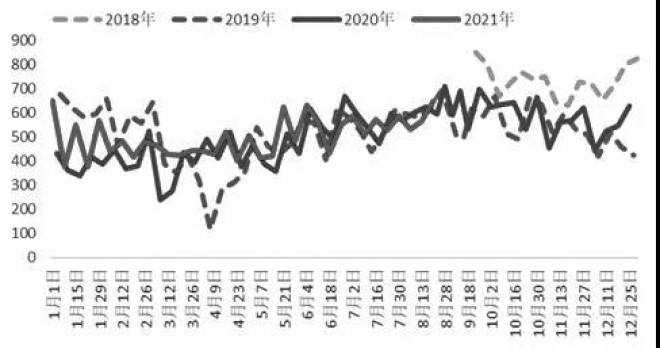

ąDěťĶ≠ňģļ”Ļ»įl(f®°)ōõŃŅ£®ÜőőĽ£ļ»fáć£©

ąDěťFMGįl(f®°)ōõŃŅ£®ÜőőĽ£ļ»fáć£©

ąDěťBHPįl(f®°)ōõŃŅ£®ÜőőĽ£ļ»fáć£©

°°°°ģĒ(d®°ng)«įáÝÉ»(n®®i)łŘŅŕéžīś“ÚšďŹSŌřģa(ch®£n)∂Ý…Ō…ż£¨Õ¨ēr‘ŕ≥…≤ń–Ť«ůĶ≠ľĺ£¨šďŹSŹńáņ(y®Ęn)ąŐ(zh®™)––Ōřģa(ch®£n)£¨ēĢ”įŪĎŤFĶVłŘŅŕéžīś≥÷ņm(x®ī)…Ō…ż°£ŅľĎ]łŘŅŕéžīś1.2É|áćňģ∆Ĺ£¨ÓA(y®ī)”č(j®¨)ļů∆ŕŤFĶVéžīśĆĘ∑eņŘ÷Ń1.5É|áćňģ∆Ĺ°£Ĺō÷Ń8‘¬Ķ◊£¨ŤFĶV ĮłŘŅŕéžīś1.3É|áć£¨ÓA(y®ī)”č(j®¨)ļů∆ŕéžīśŖÄ”–…Ō…żŅ’ťg°£

ąDěťŃ¶Õōįl(f®°)ōõŃŅ£®ÜőőĽ£ļ»fáć£©

°°°°–Ť“™ÍP(gu®°n)◊ĘĶń «šďŹSéžīś◊‘ÉrłŮ◊Ŗ»ű“‘ĀŪ≥÷ņm(x®ī)ĹĶ∑ý£¨Źń6‘¬÷–—ģ1.17É|áćĶńłŖőĽŌ¬ĶÝ1000»fáćļů£¨Ĺō÷Ń8‘¬27»’£¨Ō¬ĹĶ÷Ń1.05É|áć°£

°°°°ģĒ(d®°ng)«įłŘŅŕPB∑Ř1000‘™/áć£¨Ĺū≤ľįÕ850‘™/áć£¨≥¨Őō700‘™/áć°£ŹńĻ©–ŤŖÖŽHŅī£¨Ō¬įŽńÍŽS÷ÝáÝÉ»(n®®i)šďŹSŌřģa(ch®£n)≥÷ņm(x®ī)£¨ÓA(y®ī)”č(j®¨)łŘŅŕéžīśĆĘ…Ō…ż÷Ń1.5É|áćňģ∆Ĺ£¨Žm»ĽĶVÉrłŖőĽŌ¬ĶÝ40%£¨Ķęłķīů≤Ņ∑÷ĶV…Ĺ≥…ĪĺŌŗĪ»£¨“ņ»Ľ”–ŖM(j®¨n)ŅŕņŻĚô£¨ÉrłŮŽy”–…ŌĚqÚĆ(q®Ī)Ą”£¨ŤFĶV ĮÉrłŮŕÖĄ›–‘Ō¬ĶÝ∑ĹŌÚŽyłń◊É°£

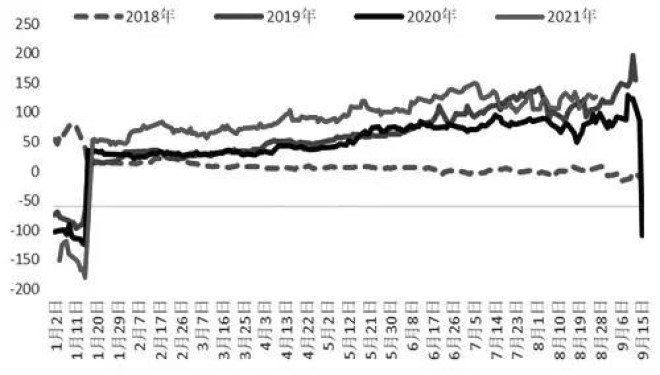

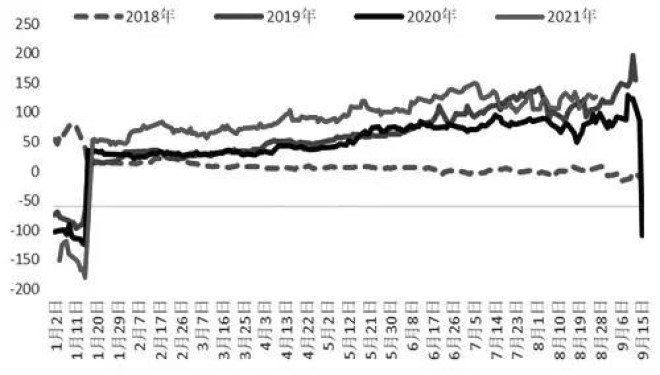

ąDěť9®D1ļŌľsŅÁ∆ŕÉr≤Ó£®ÜőőĽ£ļ‘™/áć£©